Secciones

Servicios

Destacamos

Clara Alba y Rodrigo parrado

Domingo, 17 de julio 2022, 00:06

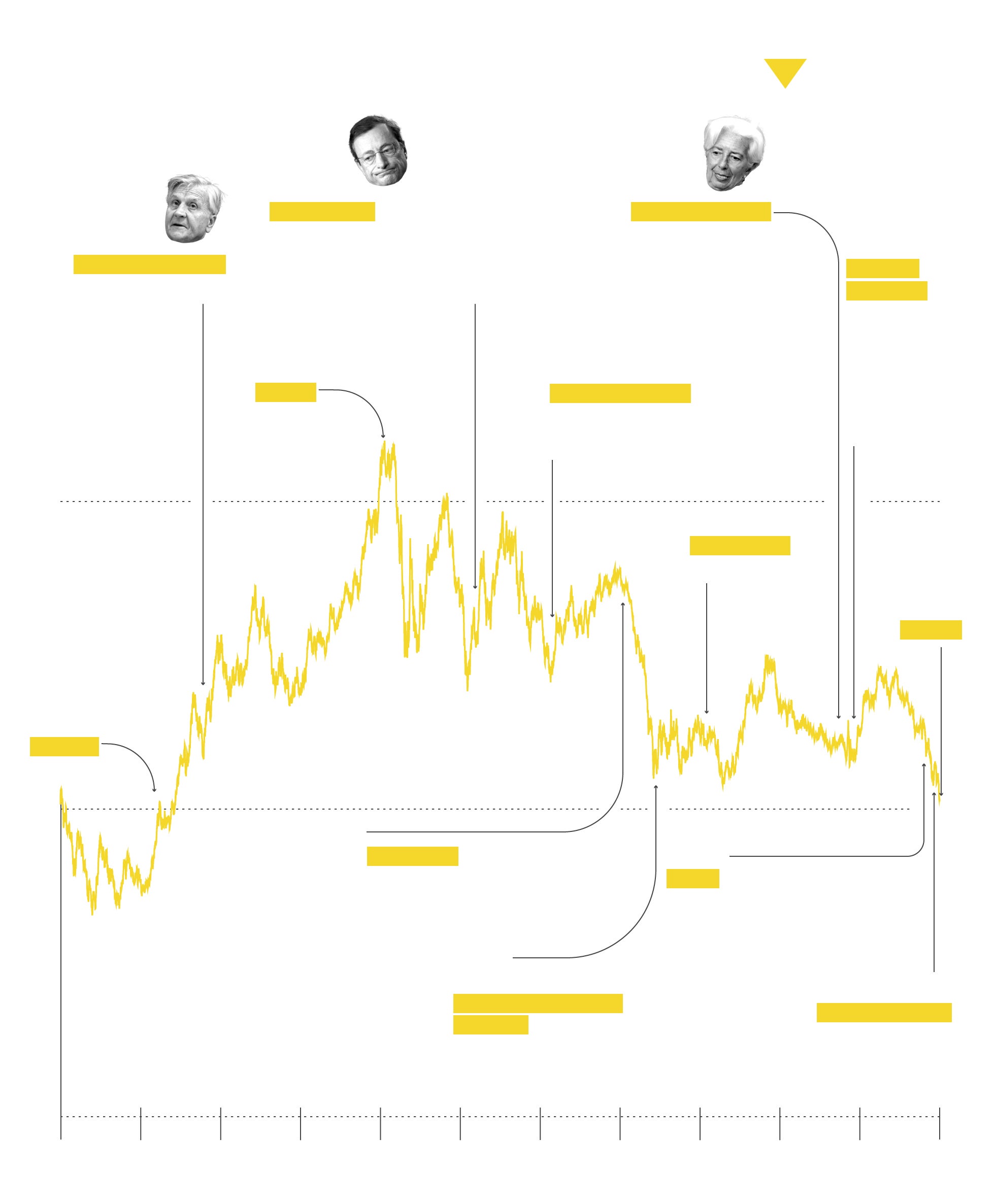

Un euro, un dólar. Por primera vez desde diciembre de 2002, el cruce más negociado en el mercado de divisas ha tocado la paridad. Es más, a lo largo de esta semana, el euro ha llegado a perder por momentos ese 'uno a uno' ante la perspectiva de que la Reserva Federal (Fed) irá todavía más rápido que el Banco Central Europeo (BCE) en el ciclo de subidas de tipos de interés iniciado este año para frenar la inflación.

El camino de la moneda única ha estado lleno de obstáculos en un ejercicio en el que ya pierde más de un 12% frente al billete verde, desde el cruce de 1,13 dólares en el que se movía a principios de año. Pero, ¿qué factores explican este comportamiento y cómo afectará al bolsillo de los consumidores?

Hay que retroceder muchos años para observar una sangría similar de la moneda única en su cruce con el dólar, el más negociado -y también uno de los más estables- en el mercado de divisas, que opera 24 horas al día siete días a la semana. «En momentos de incertidumbre, los inversores suelen buscar refugio en inversiones y divisas percibidas como seguras como el oro o, en este caso, el dólar estadounidense», indican los analistas de Allianz Global Investor.

El euro, al borde de

la paridad con el dólar

Cruce euro/dólar

Caída acumulada en el año

-12%

2,0

Último

1,006 $

3

1,5

4

5

6

2

8

9

12

1

11

10

1,0

7

0,5

2000

2022

15 / 7 / 02 Mínimo histórico

1,0027 $

1

Nov. 2003 Jean Claude Trichet

llega a la presidencia

del BCE

2

22 / 4 / 08 Máximo histórico

1,599 $

3

Nov. 2011 Mario Draghi

sustituye a Jean Claude

Trichet al frente del

BCE en plena crisis de

deuda soberana y con

los temores de ruptura

del euro

4

26 / 7 / 12 Mario Draghi

pronuncia el famoso discurso

'Whatever it takes' con el que

se considera que salvó la

economía

5

Junio 2014 El BCE sitúa

en negativo la facilidad de

depósito por primera vez

6

Mar. 15 El BCE lanza su

programa de compras de

deuda (Quantitative Easing)

para salvar la zona euro

7

16 / 3 / 16 El BCE baja los tipos de interés al 0%

8

Nov. 19 Christine

Lagarde sustituye

a Mario Draghi al frente del BCE

9

Mar. 20 Estalla la pandemia y los bancos bancos centrales

del mundo anuncian nuevos

programas de estímulo para

contener su impacto económico

10

May. 22 La Fed sube los tipos

de interés en medio punto por

primera vez en 22 años

11

Jun. 22 La Fed sube los tipos en

75 puntos básicos y el BCE

confirma que acometerá su

primer alza en 11 años en julio

12

El euro, al borde de

la paridad con el dólar

Cruce euro/dólar

-12%

Caída acumulada en el año

2,0

Último

1,006 $

3

1,5

4

5

6

2

8

9

12

1

11

10

1,0

7

0,5

2002

2006

2010

2014

2018

2022

15 / 7 / 02 Mínimo histórico

1,0027 $

1

Nov. 2003 Jean Claude Trichet

llega a la presidencia del BCE

2

22 / 4 / 08 Máximo histórico

1,599 $

3

Nov. 2011 Mario Draghi

sustituye a Jean Claude Trichet al frente del BCE en plena crisis de deuda soberana y con los temores de ruptura del euro

4

26 / 7 / 12 Mario Draghi pronuncia el famoso discurso 'Whatever it takes' con el que se considera que salvó la economía

5

Junio 2014 El BCE sitúa en negativo

la facilidad de depósito por primera vez

6

Mar. 15 El BCE lanza su programa de

compras de deuda (Quantitative Easing)

para salvar la zona euro

7

16 / 3 / 16 El BCE baja los tipos de interés

al 0%

8

Nov. 19 Christine Lagarde

sustituye a Mario Draghi al

frente del BCE

9

Mar. 20 Estalla la pandemia y los bancos bancos centrales del mundo anuncian nuevos programas de estímulo para contener su impacto económico

10

May. 22 La Fed sube los tipos de interés en medio punto por primera vez en 22 años

11

Jun. 22 La Fed sube los tipos en

75 puntos básicos y el BCE confirma que acometerá su primer alza en 11 años en julio

12

El euro, al borde de la paridad con el dólar

-12%

Caída acumulada en el año

Cruce euro/dólar

Nov. 19

Christine Lagarde

sustituye a Mario Draghi

al frente del BCE

Nov. 2003

Jean Claude Trichet

llega a la presidencia

del BCE

Nov. 2011

Mario Draghi sustituye a Jean

Claude Trichet al frente del BCE

en plena crisis de deuda

soberana y con los temores

de ruptura del euro

2,0

Mar. 20

Estalla la

pandemia

y los

bancos

centrales del mundo

anuncian

programas de estímulo

26 / 7 / 12

Mario Draghi pronuncia

el famoso discurso

'Whatever it takes' con el

que se considera que salvó

la economía

22 / 4 / 08

Máximo histórico

1,599 $

1,5

16 / 3 / 16

El BCE baja los tipos de interés

al 0%

Último

1,006 $

15 / 7 / 02

Mínimo histórico

1,0027 $

1,0

Junio 2014

El BCE sitúa en negativo

la facilidad de depósito

por primera vez

May. 22

La Fed sube los tipos de interés en medio punto por primera vez en 22 años

Mar. 15

El BCE lanza su

programa de compras

de deuda (Quantitative

Easing) para salvar la

zona euro

Jun. 22

La Fed sube los tipos en

75 puntos básicos y el BCE confirma que acometerá su primer alza en 11 años en julio

0,5

2000

2002

2004

2006

2008

2010

2012

2014

2016

2018

2020

2022

El euro, al borde de la paridad con el dólar

-12%

Caída acumulada en el año

Cruce euro/dólar

Nov. 2011

Mario Draghi sustituye a Jean

Claude Trichet al frente del BCE

en plena crisis de deuda soberana

y con los temores de ruptura del euro

Nov. 19

Christine Lagarde

sustituye a Mario Draghi al frente

del BCE

2,0

Nov. 2003

Jean Claude Trichet

llega a la presidencia del BCE

Mar. 20

Estalla la

pandemia

y los bancos

centrales del

mundo

anuncian

programas de

estímulo

Máximo histórico

22 / 4 / 08

1,599 $

26 / 7 / 12

Mario Draghi pronuncia el famoso discurso 'Whatever it takes' con el que se considera que salvó la economía

1,5

16 / 3 / 16

El BCE baja los tipos

de interés al 0%

Último

1,006 $

Mínimo histórico

15 / 7 / 02

1,0027 $

1,0

Junio 2014

El BCE sitúa en negativo

la facilidad de depósito

por primera vez

May. 22

La Fed sube los tipos de interés en medio punto por

primera vez en 22 años

Mar. 15

El BCE lanza su

programa de compras de deuda (Quantitative

Easing) para salvar la

zona euro

Jun. 22

La Fed sube los tipos

en 75 puntos básicos

y el BCE confirma que

acometerá su primer

alza en 11 años en julio

0,5

2000

2002

2004

2006

2008

2010

2012

2014

2016

2018

2020

2022

Ese factor de búsqueda de refugio explica en parte la mayor fortaleza del dólar. Pero, sin duda, lo que ha determinado la tendencia ha sido el distinto ritmo que han tomado las políticas monetarias de los bancos centrales para hacer frente a la inflación, mucho más vigoroso en EE UU con la Fed iniciando el ciclo de subidas de tipos desde marzo. Tres alzas en total de 25, 50 y 75 puntos básicos. El BCE, por otro lado, iniciará este julio el alza del precio del dinero. Y ha sido mucho más tibio en su discurso para defender su lucha contra la inflación sin provocar una recesión.

A grandes rasgos, se puede decir que el paso por detrás del BCE respecto a la Fed se debe, en gran medida, a la mayor incertidumbre económica en el Viejo Continente, más golpeada por el impacto de la guerra en Ucrania y, por lo tanto, por el encarecimiento de la energía y las materias primas. «El euro está débil porque el mercado se está dando cuenta de que quien paga la factura de las sanciones a Rusia es Europa, no EEUU», resume Víctor Alvargonzález, director de estrategia y socio fundador de Nextep Finance. «Las probabilidades de entrar en recesión son cada vez mayores en Europa y, en todo caso, si ambos entran en recesión, la del Viejo Continente será más profunda y duradera».

El miedo a la recesión ante ese escenario, agravado con el pánico a un corte de suministro de gas ruso a Europa, y el ‘efecto refugio’ del dólar han provocado que la moneda única se hunda un 11% desde el estallido de la guerra.

pEDRO DEL POZO

Director de Inversiones de Mutualidad de la Abogacía

Y es que aunque la inflación está disparada a ambos lados del Atlántico (8,1% en la zona euro frente al 8,4% en EE UU), las perspectivas para ambas economías son muy dispares, con la zona euro más afectada por las consecuencias del conflicto.

Pedro del Pozo, director de inversiones de Mutualidad de la Abogacía, señala que “en medio de la desaceleración global, EE UU va muy por delante en el ciclo monetario”, asegurando que “en Europa nos enfrentamos a una realidad bastante más compleja, con problemas tanto por el lado de la posible fragmentación de deuda periférica como por el mayor impacto en el crecimiento de la inestabilidad del precio de la energía”.

El gran temor de los inversores y que se refleja en la debilidad del euro, es que la escalada de los precios del gas y del petróleo afecte mucho más a la zona euro que a EE UU por su mayor dependencia de las importaciones. Y que eso avive aún más las tensiones inflacionistas en la región.

«Si no tuviéramos el problema inflacionista, un euro débil no sería tan grave, puesto que ayuda a vender mejor en el exterior. Pero con el IPC disparado -al 10,2% en junio en España- un euro débil es inflacionista, porque todo lo que compramos fuera nos sale más caro», explica Alvargonzález. Y fuera compramos, sobre todo, energía.

Según datos de la Agencia Tributaria, los productos energéticos representaron el 22,2% del total de las importaciones en el país en abril (últimos datos disponibles). Es decir, son los productos que más importamos, por delante de los bienes de equipo y los productos químicos.

La presión inflacionista por la debilidad del euro puede llegar, además, porque, a mayores costes de importación para producir el mismo servicio/producto, muchas empresas europeas podrían verse obligadas a elevar precios, generando los temidos efectos de segunda ronda.

Frente al encarecimiento de las importaciones, especialmente las energéticas, la caída del euro podría tener un impacto positivo sobre la competitividad exterior vía precios. Es decir, los productos de la zona euro pueden ser más atractivas en el exterior, impulsando las exportaciones.

Javier Molina, portavoz de eToro en España, indica que la caída del cruce entre el euro y el dólar incluso por debajo de 1 unidades, “sería un seguro de crecimiento” importante para muchos grandes exportadores, desde Airbus hasta ASM. “Más del 50% de las ventas corporativas europeas provienen del extranjero, frente a sólo el 30% de las empresas estadounidenses”, indica.

La debilidad del euro también puede resultar positivo para el turismo. Pero depende de cómo se mire. Si un viajero europeo quiere ir a EE UU, tendrá menor capacidad de gasto, pues le darán menos dólares por cada uno de sus euros. Pero los países de la zona euro, y especialmente los más dependientes del sector servicios como España, se verían beneficiados, pues sus dólares servirán para comprar muchas más cosas que antes. Y eso vendrá bien al sector hotelero, ocio, restauración, etc. Viajeros que pueden llegar con la maleta vacía para llevársela llena.

Fuentes de la Confederación Española de Hoteles y Alojamientos Turísticos (Cehat) coinciden que la paridad entre el dólar y el euro “es positivo para el turismo de largo radio porque se recupera un sector como el americano, muy relevante para España”. El problema es la paridad dólar-libra, que se está devaluando en mayor proporción que el euro, por lo que para un británico será más caro venir a España que hace unos meses.

“Aún así, sabemos que el turista británico siempre ha sido muy fiel a sus vacaciones en España, con más de 18 millones de turistas al año antes de la pandemia que ahora volverán a confiar”, indican desde la patronal.

José Manuel Villamos

director de Wealth Management de A&G

La gran pregunta es qué pasará a partir de ahora. ¿Es posible que el euro siga cayendo en su cruce con el dólar más allá de la paridad? Todo dependerá de tres cosas: si finalmente hay o no recesión, el ritmo de subidas de tipos de interés del BCE y la incertidumbre que los inversores mantengan -o no- sobre esas perspectivas.

José Manuel Villamor, director de Wealth Management de A&G indica que el cruce se mantendrá débil mientras no se aclare el conflicto bélico o caigan los precios de la energía. "El dólar está fuerte en general y creemos que contra otras divisas sí pueden tener una corrección, pero entendemos que el euro es el gran perjudicado por la situación actual, al ser de las mayores deficitarias en producción energética, tener que abonar cada vez mayor cantidad de dólares para satisfacer su demanda y no poder elevar los tipos de interés al mismo ritmo que otras economías a pesar de su elevada inflación por su mayor riesgo de recesión y elevado endeudamiento gubernamental".

Hernán Cortés, socio de Olea Gestión y cogestor del fondo Olea Neutral considera que "la zona de confort del BCE y de la Fed debería estar a corto plazo entre 1,07 y 1,12, equilibrando de nuevo los objetivos de crecimiento versus inflación". Aun así, indica que el dólar continuaría sobrevalorado, ya que su paridad de poder adquisitivo frente al euro está por encima de 1,20 dólares por euro.

Por su parte, desde eToro Javier Molina advierte que, en este entorno, los políticos europeos están atrapados entre la espada y la pared, y es probable que no hagan más que intervenir verbalmente si el euro cae por debajo de la paridad. "El euro está lejos de estar sobrevendido. El nivel ajustado a la inflación del euro frente a una cesta de las principales monedas mundiales muestra que está solo un 10% más barato que la media de largo plazo", indica. Es decir, hay espacio para mayores caídas.

Publicidad

Javier Martínez y Leticia Aróstegui

Rocío Mendoza, Rocío Mendoza | Madrid, Álex Sánchez y Virginia Carrasco

Sara I. Belled y Clara Alba

Esta funcionalidad es exclusiva para suscriptores.

Reporta un error en esta noticia

Comentar es una ventaja exclusiva para registrados

¿Ya eres registrado?

Inicia sesiónNecesitas ser suscriptor para poder votar.